umwelt-online: Delegierte Verordnung (EU) 2015/35 zur Ergänzung der Richtlinie 2009/138/EG betreffend die Aufnahme und Ausübung der Versicherungs- und der Rückversicherungstätigkeit - (Solvabilität II)(4)

|

zurück |  |

Kapitel III

Überwachung der Solvabilität von Gruppen mit zentralisiertem Risikomanagement

Artikel 351 Bewertung der Bedingungen: Kriterie

1. Bei der Prüfung, ob Risikomanagement und interne Kontrollmechanismen des Mutterunternehmens gemäß Artikel 236 Buchstabe b der Richtlinie 2009/138/EG das Tochterunternehmen einschließen, untersuchen die für die Gruppenaufsicht zuständige Behörde und die anderen betroffenen Aufsichtsbehörden, ob nachstehende Kriterien erfüllt sind:

2. Bei der Prüfung, ob das Tochterunternehmen gemäß Artikel 236 Buchstabe b der Richtlinie 2009/138/EG vorsichtig geführt wird, untersuchen die für die Gruppenaufsicht zuständige Behörde und die anderen betroffenen Aufsichtsbehörden, ob nachstehende Kriterien erfüllt sind:

Artikel 352 Bewertung der Bedingungen: Verfahre

1. Für die Zwecke dieses Kapitels bezeichnet der Ausdruck "die betroffenen Aufsichtsbehörden" die Aufsichtsbehörden der Mitgliedstaaten, in denen sich der Sitz der Tochterunternehmen befindet, für die die Inanspruchnahme der Artikel 238 und 239 der Richtlinie 2009/138/EG beantragt wurde.

2. Beschließt das Mutterunternehmen, Anträge in Bezug auf mehrere Tochterunternehmen gleichzeitig zu stellen, so treffen die für die Gruppenaufsicht zuständigen Behörde und die anderen betroffenen Aufsichtsbehörden gemäß Artikel 237 der Richtlinie 2009/138/EG eine gemeinsame Entscheidung über diese Anträge.

Artikel 353 Bewertung von Krisensituationen: Kriterie

Bei der Prüfung, ob eine Krisensituation im Sinne von Artikel 239 Absatz 2 der Richtlinie 2009/138/EG vorliegt, untersucht die Aufsichtsbehörde, die das Tochterunternehmen zugelassen hat, ob eines der folgenden Kriterien erfüllt ist:

1. der Zeitaufwand für Zusammenarbeit, Informationsaustausch und Konsultationen innerhalb des Kollegiums würde die Wirksamkeit der zu treffenden Maßnahmen gefährden;

2. eine Verzögerung bei der Anwendung der vorgeschlagenen Maßnahmen wird wahrscheinlich dazu führen, dass sich die finanziellen Bedingungen des Tochterunternehmens weiter verschlechtern, so dass diesem die Gefahr droht, in den folgenden drei Monaten seine Mindestkapitalanforderung nicht mehr zu erfüllen.

Kapitel IV

Koordinierung der Gruppenaufsicht

Abschnitt 1

Aufsichtskollegien

Artikel 354 Mitwirkung der Aufsichtsbehörden von bedeutenden Zweigniederlassungen und verbundenen Unternehmen

1. Für die Zwecke von Artikel 248 Absatz 3 der Richtlinie 2009/138/EG bezeichnet der Begriff "bedeutende Zweigniederlassung" eines Versicherungs- oder Rückversicherungsunternehmens eine Zweigniederlassung eines Versicherungsunternehmens oder eines Rückversicherungsunternehmens, die zumindest eine der folgenden Bedingungen erfüllt:

Die für die Gruppenaufsicht zuständige Behörde ersucht auf eigene Initiative oder, wenn die Zweigniederlassung mindestens eine der unter den Buchstaben a und b genannten Bedingungen erfüllt, auf begründeten Antrag der für die Beaufsichtigung der betreffenden Zweigniederlassung zuständige Aufsichtsbehörde diese Aufsichtsbehörden zur Mitwirkung an einschlägigen Tätigkeiten des Kollegiums der Aufsichtsbehörden.

2. Die für die Gruppenaufsicht zuständige Behörde kann auf eigene Initiative oder auf begründeten Antrag einer für die Beaufsichtigung eines verbundenen Unternehmens der Gruppe zuständigen Aufsichtsbehörde diese für die Beaufsichtigung eines verbundenen Unternehmens der Gruppe zuständigen Aufsichtsbehörde nach Konsultation der anderen Aufsichtsbehörden im Kollegium der Aufsichtsbehörden zur Mitwirkung an einschlägigen Tätigkeiten des Kollegiums der Aufsichtsbehörden ersuchen, wenn sie dies im Interesse eines wirksamen Informationsaustauschs und zur Erleichterung der Gruppenaufsicht für zweckmäßig hält.

Artikel 355 Koordinierungsvereinbarungen

1. Die Koordinierungsvereinbarungen gemäß Artikel 248 Absatz 4 der Richtlinie 2009/138/EG werden schriftlich getroffen.

2. In den Koordinierungsvereinbarungen wird im Hinblick auf die Unternehmensfortführung und auf Krisensituationen Folgendes festgelegt:

3. Der Notfallplan nach Absatz 2 Buchstabe e wird auf die spezifischen Risiken der Versicherungs- oder Rückversicherungsgruppe abgestimmt. Der Plan enthält Bestimmungen über folgende Elemente:

4. Der Notfallplan sieht vor, dass die Aufsichtsbehörden im Kollegium der Aufsichtsbehörden folgende Informationen untereinander austauschen, sobald diese vorliegen:

5. Die Koordinierungsvereinbarungen nach Absatz 2 werden vom Kollegium der Aufsichtsbehörden regelmäßig getestet und überprüft.

Artikel 356 Aufsichtliche Genehmigung gruppenspezifischer Parameter

1. Anträge auf Nutzung gruppenspezifischer Parameter gemäß Artikel 338 stellt das beteiligte Versicherungs- oder Rückversicherungsunternehmen, die Versicherungsholdinggesellschaft oder die gemischte Finanzholdinggesellschaft (für die Zwecke dieses Artikels als "Antragsteller" bezeichnet) schriftlich bei der für die Gruppenaufsicht zuständigen Behörde in einer der Amtssprachen des Mitgliedstaats der für die Gruppenaufsicht zuständigen Behörde oder in einer Sprache, der die für die Gruppenaufsicht zuständige Behörde vorher zugestimmt hat.

2. Die für die Gruppenaufsicht zuständige Behörde unterrichtet die anderen Aufsichtsbehörden im Kollegium der Aufsichtsbehörden unverzüglich über den Eingang des Antrags und leitet diesen an die anderen Aufsichtsbehörden des Kollegiums der Aufsichtsbehörden weiter.

3. Die für die Gruppenaufsicht zuständige Behörde trifft ihre endgültige Entscheidung erst nach Konsultation der anderen Aufsichtsbehörden innerhalb des Kollegiums der Aufsichtsbehörden. Im Anschluss an diese Konsultation entscheidet die für die Gruppenaufsicht zuständige Behörde über den Antrag. Die für die Gruppenaufsicht zuständige Behörde teilt ihre Entscheidung dem Antragsteller und den anderen Aufsichtsbehörden im Kollegium der Aufsichtsbehörden mit. Die Entscheidung ergeht schriftlich in einer Amtssprache des Mitgliedstaats der für die Gruppenaufsicht zuständigen Behörde und in einer anderen Sprache, die von den anderen Aufsichtsbehörden gemeinhin verstanden wird.

Abschnitt 2

Informationsaustausch

Artikel 357 Systematisch auszutauschende Informationen

1. Die Aufsichtsbehörden tauschen im Kollegium die in den Absätzen 2 und 3 genannten Informationen systematisch aus, es sei denn, sie beschließen im Rahmen einer Koordinierungsvereinbarung gemäß Artikel 355 Absatz 2 Buchstabe a, dass Teile der Informationen für die Tätigkeiten des Aufsichtskollegiums nicht erforderlich sind. Der Austausch erfolgt entweder durch Übermittlung der Informationen oder durch Erleichterung des Zugangs zu den Informationen.

2. Die anderen Aufsichtsbehörden tauschen im Kollegium der Aufsichtsbehörden mit der für die Gruppenaufsicht zuständigen Behörde in Bezug auf jedes Versicherungs- oder Rückversicherungsunternehmen, das unter die Gruppenaufsicht fällt, systematisch folgende Informationen aus:

3. Die für die Gruppenaufsicht zuständige Behörde tauscht mit den anderen Aufsichtsbehörden des Kollegiums die folgenden Informationen systematisch aus:

Abschnitt 3

Nationale oder regionale Aufsicht von Teilgruppen

Gestatten Mitgliedstaaten es Aufsichtsbehörden gemäß Artikel 216 oder 217 der Richtlinie 2009/138/EG, für eine Teilgruppe die Gruppenaufsicht durchzuführen, so bleiben solche Entscheidungen der Aufsichtsbehörden auf Fälle beschränkt, die dies aufgrund objektiver Unterschiede hinsichtlich der Geschäfte, der Organisation oder des Risikoprofils zwischen der Untergruppe und der Gruppe rechtfertigen.

Kapitel V

Veröffentlichungen

Abschnitt 1

Bericht über Solvabilität und Finanzlage der Gruppe

Artikel 359 Aufbau und Inhalt

Die Artikel 290 bis 298 gelten für den Bericht über Solvabilität und Finanzlage der Gruppe, den beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften veröffentlichen müssen. Der Bericht über Solvabilität und Finanzlage der Gruppe umfasst die folgenden Informationen:

Artikel 360 Sprachen

1. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften veröffentlichen ihren Bericht über Solvabilität und Finanzlage der Gruppe in der Sprache bzw. den Sprachen, die von der für die Gruppenaufsicht zuständigen Behörde festgelegt werden.

2. Sind im Kollegium der Aufsichtsbehörden Aufsichtsbehörden aus mehr als einem Mitgliedstaat vertreten, kann die für die Gruppenaufsicht zuständige Behörde nach Konsultation der anderen betroffenen Aufsichtsbehörden und der Gruppe selbst von beteiligten Versicherungs- und Rückversicherungsunternehmen, der Versicherungsholdinggesellschaft oder der gemischten Finanzholdinggesellschaft verlangen, den Bericht nach Absatz 1 in einer anderen, von den anderen betroffenen Aufsichtsbehörden gemeinhin verstandenen Sprache zu veröffentlichen, die im Kollegium der Aufsichtsbehörden vereinbart wird.

3. Hat ein Versicherungs- oder Rückversicherungstochterunternehmen des beteiligten Versicherungs- oder Rückversicherungsunternehmens, der Versicherungsholdinggesellschaft oder gemischten Finanzholdinggesellschaft seinen Sitz in einem Mitgliedstaat, dessen Amtssprache bzw. Amtssprachen sich von der Sprache bzw. den Sprachen, in denen der Bericht über Solvabilität und Finanzlage der Gruppe gemäß den Absätzen 1 und 2 veröffentlicht wird, unterscheiden, so veröffentlicht das beteiligte Versicherungs- oder Rückversicherungsunternehmen, die Versicherungsholdinggesellschaft oder die gemischte Finanzholdinggesellschaft eine Übersetzung der Zusammenfassung dieses Berichts in der Amtssprache bzw. den Amtssprachen des betreffenden Mitgliedstaats.

Artikel 361 Nichtoffenlegung von Informationen

Artikel 299 gilt für die Nichtoffenlegung von Informationen im Bericht über Solvabilität und Finanzlage der Gruppe durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften.

Artikel 362 Fristen

Artikel 300 gilt für die Veröffentlichung des Berichts über Solvabilität und Finanzlage der Gruppe durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften. Für die Zwecke dieses Artikels werden die Fristen nach Artikel 300 um sechs Wochen verlängert.

Artikel 363 Aktualisierungen

1. Sind beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften dazu verpflichtet, zweckmäßige Angaben zu Art und Auswirkungen wichtiger Entwicklungen, die die Relevanz ihres Berichts über Solvabilität und Finanzlage der Gruppe erheblich verändern, zu veröffentlichen, so liefern sie eine aktualisierte Fassung des betreffenden Berichts. Die Artikel 359, 360 und 361 gelten für diese aktualisierte Fassung.

2. Unbeschadet der Anforderungen zur sofortigen Unterrichtung gemäß Artikel 54 Absatz 1 der Richtlinie 2009/138/EG ist jede aktualisierte Fassung des Berichts über Solvabilität und Finanzlage der Gruppe so bald wie möglich nach Eintreten der wichtigen Entwicklung nach Absatz 1 zu veröffentlichen.

Artikel 364 Übergangsbestimmungen für die Vorlage vergleichbarer Informationen

Artikel 303 gilt für die Offenlegung vergleichbarer Informationen durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften.

Abschnitt 2

Einziger Bericht über Solvabilität und Finanzlage

Artikel 365 Aufbau und Inhalt

1. Unterbreiten beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften einen einzigen Bericht über Solvabilität und Finanzlage, so gelten die Anforderungen dieses Abschnitts.

2. Der einzige Bericht über Solvabilität und Finanzlage enthält eine getrennte Darstellung der gemäß Artikel 256 Absatz 1 der Richtlinie 2009/138/EG zu veröffentlichenden Informationen auf Gruppenebene sowie der gemäß den Artikeln 51, 53, 54 und 55 der genannten Richtlinie für jedes durch diesen Bericht erfasste Tochterunternehmen zu veröffentlichenden Informationen.

3. Die Informationen auf Gruppenebene und die Informationen für jedes durch den Bericht erfasste Tochterunternehmen folgen der in Anhang XX beschriebenen Struktur. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften können bei Vorlage eines Teils der für ein erfasstes Tochterunternehmen zu veröffentlichenden Informationen beschließen, auf Informationen auf Gruppenebene zu verweisen, wenn diese in Art und Umfang gleichwertig sind.

Artikel 366 Sprachen

1. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften legen ihren Bericht über Solvabilität und Finanzlage in der Sprache bzw. den Sprachen vor, die von der für die Gruppenaufsicht zuständigen Behörde festgelegt werden.

2. Sind im Kollegium der Aufsichtsbehörden Aufsichtsbehörden aus mehr als einem Mitgliedstaat vertreten, kann die für die Gruppenaufsicht zuständige Behörde nach Konsultation der anderen betroffenen Aufsichtsbehörden und der Gruppe selbst vom beteiligten Versicherungs- und Rückversicherungsunternehmen, der Versicherungsholdinggesellschaft oder der gemischten Finanzholdinggesellschaft verlangen, den Bericht nach Absatz 1 in einer weiteren, von den anderen betroffenen Aufsichtsbehörden gemeinhin verstandenen Sprache zu veröffentlichen, die im Kollegium der Aufsichtsbehörden vereinbart wird.

3. Hat eines der im einzigen Bericht über Solvabilität und Finanzlage erfassten Tochterunternehmen seinen Sitz in einem Mitgliedstaat, dessen Amtssprache bzw. Amtssprachen sich von der Sprache bzw. den Sprachen, in denen dieser Bericht gemäß den Absätzen 1 und 2 veröffentlicht wird, unterscheiden, so kann die betroffene Aufsichtsbehörde nach Konsultation der für die Gruppenaufsicht zuständigen Behörde und der Gruppe selbst vom beteiligten Versicherungs- oder Rückversicherungsunternehmen, der Versicherungsholdinggesellschaft oder der gemischten Finanzholdinggesellschaft verlangen, in diesen Bericht eine Übersetzung der Informationen über das betreffende Tochterunternehmen in einer Amtssprache dieses Mitgliedstaats aufzunehmen. Das beteiligte Versicherungs- oder Rückversicherungsunternehmen, die Versicherungsholdinggesellschaft oder die gemischte Finanzholdinggesellschaft veröffentlicht folgende Informationen in einer Übersetzung in einer Amtssprache des betreffenden Mitgliedstaats:

Artikel 367 Nichtveröffentlichung von Informationen

1. Artikel 361 gilt für die Informationen auf Ebene der Gruppe.

2. Artikel 299 gilt für die Informationen über Tochterunternehmen der Gruppe.

Artikel 368 Fristen

Artikel 300 gilt für die Fristen für die Veröffentlichung des einzigen Berichts über Solvabilität und Finanzlage durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften. Für die Zwecke dieses Artikels werden die in Artikel 300 genannten Fristen während eines Zeitraums von vier Jahren ab dem 1. Januar 2016 um sechs Wochen verlängert.

Artikel 369 Aktualisierungen

1. Sind beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften dazu verpflichtet, Angaben zu Art und Auswirkungen wichtiger Entwicklungen, die die Relevanz ihres einzigen Berichts über Solvabilität und Finanzlage erheblich verändern, zu veröffentlichen, so liefern sie eine aktualisierte Fassung des betreffenden Berichts. Die Artikel 365, 366 und 367 gelten für diese aktualisierte Fassung.

2. Unbeschadet der Anforderungen zur sofortigen Unterrichtung gemäß Artikel 54 Absatz 1 der Richtlinie 2009/138/EG ist jede aktualisierte Fassung des einzigen Berichts über Solvabilität und Finanzlage so bald wie möglich nach Eintreten der wichtigen Entwicklung gemäß Absatz 1 zu veröffentlichen.

Artikel 370 Verweise

1. Unterbreiten beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaftenoder gemischte Finanzholdinggesellschaften einen einzigen Bericht über Solvabilität und Finanzlage nur in Bezug auf einige ihrer Tochterunternehmen, so gelten folgende Anforderungen:

2. Unterbreiten beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaftenoder gemischte Finanzholdinggesellschaften keinen einzigen Bericht über Solvabilität und Finanzlage, so nehmen die Versicherungs- und Rückversicherungsunternehmen, die Tochterunternehmen dieses beteiligten Versicherungs- oder Rückversicherungsunternehmens, der Versicherungsholdinggesellschaft oder der gemischten Finanzholdinggesellschaft sind, in ihren Bericht über Solvabilität und Finanzlage einen Verweis auf die gemäß Artikel 256 Absatz 1 der Richtlinie 2009/138/EG veröffentlichten Berichte über Solvabilität und Finanzlage der Gruppe auf.

Artikel 371 Übergangsbestimmungen für die Vorlage vergleichbarer Informationen

Artikel 303 gilt für die Veröffentlichung vergleichbarer Informationen durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften.

Kapitel VI

Aufsichtliche Berichterstattung der Gruppe

Abschnitt 1

Regelmäßige Berichterstattung

Artikel 372 Elemente und Inhalte

1. Die Artikel 304 bis 311 gelten für die Informationen, die beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften der für die Gruppenaufsicht zuständigen Behörde vorlegen müssen. Sind sämtliche Versicherungs- und Rückversicherungsunternehmen der Gruppe gemäß Artikel 35 Absatz 6 der Richtlinie 2009/138/EG von der vierteljährlichen Berichtspflicht befreit, so sind in den regelmäßigen aufsichtlichen Bericht der Gruppe lediglich jährliche quantitative Vorlagen aufzunehmen. Die Pflicht zur jährlichen Berichterstattung umfasst nicht die Vorlage von nach Posten aufgeschlüsselten Berichten, wenn sämtliche Unternehmen der Gruppe gemäß Artikel 35 Absatz 7 der Richtlinie 2009/138/EG davon befreit sind.

2. Der regelmäßige aufsichtliche Bericht der Gruppe enthält folgende ergänzende Informationen:

Artikel 373 Fristen16

Artikel 312 gilt für die regelmäßige aufsichtliche Berichterstattung der Gruppe durch beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften. Für die Zwecke dieses Artikels werden die in Artikel 312 genannten Fristen um sechs Wochen verlängert, nicht jedoch in Bezug auf den aufsichtlichen ORSA-Bericht.

Artikel 374 Sprachen

Sind im Kollegium der Aufsichtsbehörden Aufsichtsbehörden aus mehr als einem Mitgliedstaat vertreten, kann die für die Gruppenaufsicht zuständige Behörde nach Konsultation der anderen betroffenen Aufsichtsbehörden und der Gruppe selbst von den beteiligten Versicherungs- und Rückversicherungsunternehmen, der Versicherungsholdinggesellschaft oder der gemischten Finanzholdinggesellschaft verlangen, die regelmäßige aufsichtliche Berichterstattung der Gruppe in einer von den betroffenen Aufsichtsbehörden gemeinhin verstandenen Sprache, die im Kollegium der Aufsichtsbehörden vereinbart wird, vorzunehmen.

Artikel 375 Ergänzende vorläufige Informationen über Gruppen16

1. Ergänzend zu den in diesem Kapitel festgelegten Pflichten bezüglich der aufsichtlichen Berichterstattung der Gruppe findet im ersten Jahr der Anwendung der Richtlinie 2009/138/EG gemäß Artikel 311 Absatz 3 der genannten Richtlinie auf beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften Artikel 314 Absatz 1 dieser Verordnung Anwendung. Die in Artikel 314 Absatz 1 genannten Informationen werden für die Zwecke dieses Artikel der für die Gruppenaufsicht zuständigen Behörde vorgelegt.

2. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften legen der für die Gruppenaufsicht zuständigen Behörde die in Absatz 1 genannten Informationen spätestens 26 Wochen nach dem Stichtag für die Eröffnungsbilanz nach Artikel 314 Absatz 1 Buchstabe a vor.

Abschnitt 2

Berichterstattung über Risikokonzentrationen und gruppeninterne Transaktionen

Artikel 376 Erhebliche Risikokonzentrationen (Definition, Ermittlung und Schwellenwerte)16 16a

1. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften betrachten Risikokonzentrationen, die die Solvabilität oder Liquidität der Gruppe in Gefahr bringen können, als erhebliche Risikokonzentrationen.

2. Für die Zwecke der Ermittlung erheblicher Risikokonzentrationen berücksichtigen beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften zumindest direkte und indirekte Exponierungen von Unternehmen der Gruppe gegenüber:

3. Bei der Festlegung angemessener Schwellenwerte für die Meldung erheblicher Risikokonzentrationen in einer bestimmten Gruppe berücksichtigt die für die Gruppenaufsicht zuständige Behörde Folgendes:

Artikel 377 Bedeutende gruppeninterne Transaktionen (Definition, Ermittlung)

1. Beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften betrachten gruppeninterne Transaktionen mit wesentlichen Auswirkungen auf die Solvabilität oder Liquidität der Gruppe oder eines der an diesen Transaktionen beteiligten Unternehmen als bedeutende gruppeninterne Transaktionen.

2. Für die Zwecke der Ermittlung bedeutender gruppeninterner Transaktionen berücksichtigen beteiligte Versicherungs- und Rückversicherungsunternehmen, Versicherungsholdinggesellschaften oder gemischte Finanzholdinggesellschaften zumindest Folgendes:

Titel III

Gleichwertigkeit von Drittlandssystemen und Schlussbestimmungen

Kapitel I

Rückversicherungstätigkeiten von Unternehmen mit Sitz in einem Drittland

Artikel 378 Kriterien für die Bewertung der Gleichwertigkeit von Drittlandssystemen

Die Gleichwertigkeit des für Rückversicherungstätigkeiten von Unternehmen mit Sitz in einem Drittland geltenden Solvabilitätssystems des betreffenden Drittlands mit den Anforderungen von Titel I der Richtlinie 2009/138/EG wird anhand folgender Kriterien bewertet:

Kapitel II

Verbundene Versicherungs- und Rückversicherungsunternehmen in Drittländern

Artikel 379 Kriterien für die Bewertung der Gleichwertigkeit von Drittlandssystemen

Die Gleichwertigkeit des für Versicherungs- und Rückversicherungsunternehmen mit Sitz in einem Drittland geltenden Solvabilitätssystems des betreffenden Drittlands mit den Anforderungen von Titel I Kapitel IV der Richtlinie 2009/138/EG wird anhand folgender Kriterien bewertet:

Kapitel III

Versicherungs- und Rückversicherungsunternehmen, deren Mutterunternehmen seinen Sitz ausserhalb der Union hat

Artikel 380 Kriterien für die Bewertung der Gleichwertigkeit von Drittlandssystemen

Die Gleichwertigkeit des für die Gruppenaufsicht geltenden Aufsichtssystems eines Drittlands mit den Anforderungen von Titel III der Richtlinie 2009/138/EG wird anhand folgender Kriterien bewertet:

Kapitel IV

Schlussbestimmungen

Diese Verordnung tritt am Tag nach ihrer Veröffentlichung im Amtsblatt der Europäischen Union in Kraft.

Diese Verordnung ist in allen ihren Teilen verbindlich und gilt unmittelbar in jedem Mitgliedstaat.

Brüssel, den 10. Oktober 2014

________________________

1) Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates vom 26. Juni 2013 über Aufsichtsanforderungen an Kreditinstitute und Wertpapierfirmen und zur Änderung der Verordnung (EU) Nr. 648/2012 (ABl. Nr. L 176 vom 27.06.2013 S. 1).

2) Richtlinie 2009/65/EG des Europäischen Parlaments und des Rates vom 13. Juli 2009 zur Koordinierung der Rechts- und Verwaltungsvorschriften betreffend bestimmte Organismen für gemeinsame Anlagen in Wertpapieren (OGAW) (ABl. Nr. L 302 vom 17.11.2009 S. 32).

3) Richtlinie 2011/61/EU des Europäischen Parlaments und des Rates vom 8. Juni 2011 über die Verwalter alternativer Investmentfonds und zur Änderung der Richtlinien 2003/41/EG und 2009/65/EG und der Verordnungen (EG) Nr. 1060/2009 und (EU) Nr. 1095/2010 (ABl. Nr. L 174 vom 01.07.2011 S. 1).

4) Richtlinie 2002/87/EG des Europäischen Parlaments und des Rates vom 16. Dezember 2002 über die zusätzliche Beaufsichtigung der Kreditinstitute, Versicherungsunternehmen und Wertpapierfirmen eines Finanzkonglomerats und zur Änderung der Richtlinien 73/239/EWG, 79/267/EWG, 92/49/EWG, 92/96/EWG, 93/6/EWG und 93/22/EWG des Rates und der Richtlinien 98/78/EG und 2000/12/EG des Europäischen Parlaments und des Rates (ABl. Nr. L 35 vom 11.02.2003 S. 1).

5) Richtlinie 2013/36/EU des Europäischen Parlaments und des Rates vom 26. Juni 2013 über den Zugang zur Tätigkeit von Kreditinstituten und die Beaufsichtigung von Kreditinstituten und Wertpapierfirmen, zur Änderung der Richtlinie 2002/87/EG und zur Aufhebung der Richtlinien 2006/48/EG und 2006/49/EG (ABl. Nr. L 176 vom 27.06.2013 S. 338).

6) Richtlinie 2003/41/EG des Europäischen Parlaments und des Rates vom 3. Juni 2003 über die Tätigkeiten und die Beaufsichtigung von Einrichtungen der betrieblichen Altersversorgung (ABl. Nr. L 235 vom 23.09.2003 S. 10).

7) Verordnung (EG) Nr. 1060/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 über Ratingagenturen (ABl. Nr. L 302 vom 17.11.2009 S. 1).

8) Verordnung (EU) Nr. 346/2013 des Europäischen Parlaments und des Rates vom 17. April 2013 über Europäische Fonds für soziales Unternehmertum (ABl. Nr. L 115 vom 25.04.2013 S. 18).

9) Richtlinie 2007/46/EG des Europäischen Parlaments und des Rates vom 5. September 2007 zur Schaffung eines Rahmens für die Genehmigung von Kraftfahrzeugen und Kraftfahrzeuganhängern sowie von Systemen, Bauteilen und selbstständigen technischen Einheiten für diese Fahrzeuge (Rahmenrichtlinie) (ABl. Nr. L 263 vom 09.10.2007 S. 1).

10) Richtlinie 2003/37/EG des Europäischen Parlaments und des Rates vom 26. Mai 2003 über die Typgenehmigung für land- oder forstwirtschaftliche Zugmaschinen, ihre Anhänger und die von ihnen gezogenen auswechselbaren Maschinen sowie für Systeme, Bauteile und selbstständige technische Einheiten dieser Fahrzeuge und zur Aufhebung der Richtlinie 74/150/EWG (ABl. Nr. L 171 vom 09.07.2003 S. 1).

11) Richtlinie 2002/24/EG des Europäischen Parlaments und des Rates vom 18. März 2002 über die Typgenehmigung für zweirädrige oder dreirädrige Kraftfahrzeuge und zur Aufhebung der Richtlinie 92/61/EWG des Rates (ABl. Nr. L 124 vom 09.05.2002 S. 1).

12) Richtlinie 2014/17/EU des Europ4ischen Parlaments und des Rates vom 4. Februar 2014 über Wohnimmobilienkreditverträge für Verbraucher und zur Änderung der Richtlinien 2008/48/EG und 2013/36/EU und der Verordnung (EU) Nr. 1093/2010, ABl. Nr. L 60 vom 28.02.2014 S. 34.

13) Richtlinie 2008/48/EG des Europäischen Parlaments und des Rates vom 23. April 2008 über Verbraucherkreditverträge und zur Aufhebung der Richtlinie 87/102/EWG des Rates, ABl. Nr. L 133 vom 22.05.2008 S. 66.

14) Richtlinie 91/674/EWG des Rates vom 19. Dezember 1991 über den Jahresabschluss und den konsolidierten Abschluss von Versicherungsunternehmen, ABl. Nr. L 374 vom 31.12.1991 S. 7.

15) Richtlinie 2005/60/EG des Europäischen Parlaments und des Rates vom 26. Oktober 2005 zur Verhinderung der Nutzung des Finanzsystems zum Zwecke der Geldwäsche und der Terrorismusfinanzierung (ABl. Nr. L 309 vom 25.11.2005 S. 15).

16) Verordnung (EU) Nr. 346/2013 des Europäischen Parlaments und des Rates vom 17. April 2013 über Europäische Fonds für soziales Unternehmertum (ABl. Nr. L 115 vom 25.04.2013 S. 18).

17) Verordnung (EU) Nr. 345/2013 des Europäischen Parlaments und des Rates vom 17. April 2013 über Europäische Risikokapitalfonds (ABl. Nr. L 115 vom 25.04.2013 S. 1).

18) Verordnung (EU) 2017/2402 des Europäischen Parlaments und des Rates vom 12. Dezember 2017 zur Festlegung eines allgemeinen Rahmens für Verbriefungen und zur Schaffung eines spezifischen Rahmens für einfache, transparente und standardisierte Verbriefung und zur Änderung der Richtlinien 2009/65/EG, 2009/138/EG, 2011/61/EU und der Verordnungen (EG) Nr. 1060/2009 und (EU) Nr. 648/2012 (ABl. L 347 vom 28.12.2017 S. 35).

19) Verordnung (EU) Nr. 575/2013 des Europäischen Parlaments und des Rates vom 26. Juni 2013 über Aufsichtsanforderungen an Kreditinstitute und Wertpapierfirmen und zur Änderung der Verordnung (EU) Nr. 648/2012 (ABl. L 176 vom 27.06.2013 S. 1).

*) Verordnung (EU) Nr. 648/2012 des Europäischen Parlaments und des Rates vom 4. Juli 2012 über OTC-Derivate, zentrale Gegenparteien und Transaktionsregister (ABl. L 201 vom 27.07.2012 S. 1).

| Geschäftsbereiche | Anhang I |

A. Nichtlebensversicherungsverpflichtungen

(1)KrankheitskostenversicherungKrankheitskostenversicherungsverpflichtungen, bei denen das zugrundeliegende Geschäft nicht auf einer der Lebensversicherung vergleichbaren technischen Basis betrieben wird, soweit diese Verpflichtungen nicht unter Geschäftsbereich 3 erfasst sind.

(2)Berufsunfähigkeitsversicherung

Berufsunfähigkeitsversicherungsverpflichtungen, bei denen das zugrundeliegende Geschäft nicht auf einer der Lebensversicherung vergleichbaren technischen Basis betrieben wird, soweit diese Verpflichtungen nicht unter Geschäftsbereich 3 erfasst sind.

(3)Arbeitsunfallversicherung

Krankenversicherungsverpflichtungen aus Arbeitsunfällen und Berufskrankheiten, bei denen die zugrundeliegende Geschäftstätigkeit nicht auf einer der Lebensversicherung vergleichbaren technischen Basis betrieben wird.

(4)Kraftfahrzeughaftpflichtversicherung

Versicherungsverpflichtungen zur Deckung von Haftpflicht aller Art (einschließlich der Haftung des Frachtführers), die sich aus der Verwendung von Kraftfahrzeugen ergibt.

(5)Sonstige Kraftfahrtversicherung

Versicherungsverpflichtungen zur Deckung sämtlicher Schäden an Landfahrzeugen (einschließlich Schienenfahrzeugen).

(6)See-, Luftfahrt- und Transportversicherung

Versicherungsverpflichtungen zur Deckung sämtlicher Schäden an See-, Binnensee- und Flussschiffen sowie Schäden an Transportgütern oder Gepäckstücken, unabhängig vom jeweils verwendeten Transportmittel. Versicherungsverpflichtungen zur Deckung der Haftpflicht (einschließlich der Haftung des Frachtführers), die sich aus der Verwendung von Luftfahrzeugen, Seeschiffen, Binnenseeschiffen oder Flussschiffen ergibt.

(7)Feuer- und andere Sachversicherungen

Versicherungsverpflichtungen zur Deckung sämtlicher Sachschäden (soweit sie nicht unter die Geschäftsbereiche 5 und 6 fallen), die durch Feuer, Explosion, Elementarschäden, einschließlich Sturm, Hagel oder Frost, Kernenergie, Bodensenkungen und Erdrutsch sowie durch Ursachen aller Art (wie beispielsweise Diebstahl) hervorgerufen werden.

(8)Allgemeine Haftpflichtversicherung

Versicherungsverpflichtungen zur Deckung sämtlicher Haftpflicht, die nicht unter die Geschäftsbereiche 4 und 6 fällt.

(9)Kredit- und Kautionsversicherung

Versicherungsverpflichtungen zur Deckung von Zahlungsunfähigkeit, Exportkrediten, Teilzahlungsgeschäften, Hypotheken, landwirtschaftlichen Darlehen sowie direkten und indirekten Kautionen.

(10)Rechtsschutzversicherung

Versicherungsverpflichtungen zur Deckung von Anwalts- und Gerichtskosten.

(11)Beistand

Versicherungsverpflichtungen zur Deckung von Beistandsleistungen zugunsten von Personen, die auf Reisen oder während der Abwesenheit von ihrem Wohnsitz oder gewöhnlichen Aufenthalt in Schwierigkeiten geraten.

(12)Verschiedene finanzielle Verluste

Versicherungsverpflichtungen zur Deckung von Berufsrisiken, ungenügendem Einkommen, Schlechtwetter, Gewinnausfall, laufenden Unkosten allgemeiner Art, unvorhergesehenen Geschäftskosten, Wertverlusten, Miet- oder Einkommensausfall, sonstigen indirekten Handelsverlusten, sonstigen (nicht Handel) Geldverlusten sowie anderen Risiken des Nichtlebensversicherungsgeschäfts, die nicht unter den Geschäftsbereichen 1-11 erfasst sind.

B. Proportionale Nichtlebensrückversicherungsverpflichtungen

Die Geschäftsbereiche 13 bis 24 enthalten proportionale Rückversicherungsverpflichtungen, die sich auf die unter den entsprechenden Geschäftsbereichen 1 bis 12 erfassten Verpflichtungen beziehen.

C. Nichtproportionale nichtlebensrückversicherungsverpflichtungen

(25)Nichtproportionale Krankenrückversicherung

Nichtproportionale Rückversicherungsverpflichtungen im Zusammenhang mit Versicherungsverpflichtungen in den Geschäftsbereichen 1 bis 3.

(26)Nichtproportionale Unfallrückversicherung

Nichtproportionale Rückversicherungsverpflichtungen im Zusammenhang mit Versicherungsverpflichtungen in den Geschäftsbereichen 4 und 8.

(27)Nichtproportionale See-, Luftfahrt- und Transportrückversicherung

Nichtproportionale Rückversicherungsverpflichtungen im Zusammenhang mit Versicherungsverpflichtungen in Geschäftsbereich 6.

(28)Nichtproportionale Sachrückversicherung

Nichtproportionale Rückversicherungsverpflichtungen im Zusammenhang mit Versicherungsverpflichtungen in den Geschäftsbereichen 5, 7 und 9 bis 12.

D. Lebensversicherungsverpflichtungen

(29)Krankenversicherung

Krankenversicherungsverpflichtungen, bei denen das zugrundeliegende Geschäft nicht auf einer der Lebensversicherung vergleichbaren technischen Basis betrieben wird, soweit diese Verpflichtungen nicht unter Geschäftsbereich 33 erfasst sind.

(30)Versicherung mit Überschussbeteiligung

Verpflichtungen aus Versicherungen mit Überschussbeteiligung, soweit sie nicht unter die Geschäftsbereiche 33 und 34 fallen.

(31)Indexgebundene und fondsgebundene Versicherung

Verpflichtungen aus Versicherungen mit indexgebundenen und fondsgebundenen Leistungen, soweit sie nicht unter die Geschäftsbereiche 33 und 34 fallen.

(32)Sonstige Lebensversicherung

Sonstige Lebensversicherungsverpflichtungen, soweit sie nicht unter die Geschäftsbereiche 29 bis 31, 33 und 34 fallen.

(33)Renten aus Nichtlebensversicherungsverträgen und im Zusammenhang mit Krankenversicherungsverpflichtungen

(34)Renten aus Nichtlebensversicherungsverträgen und im Zusammenhang mit anderen Versicherungsverpflichtungen (mit Ausnahme von Krankenversicherungsverpflichtungen)

E. Lebensrückversicherungsverpflichtungen

(35)Krankenrückversicherung

Rückversicherungsverpflichtungen im Zusammenhang mit Verpflichtungen in den Geschäftsbereichen 29 und 33.

(36)Lebensrückversicherung

Rückversicherungsverpflichtungen im Zusammenhang mit Verpflichtungen in den Geschäftsbereichen 30 bis 32 und 34.

| Segmentierung der Nichtlebensversicherungs- und -Rückversicherungsverpflichtungen und Standardabweichungen für das Untermodul Nichtlebensversicherungsprämien- und Rückstellungsrisiko | Anhang II |

| Segment | Geschäftsbereiche gemäß Anhang I, die das Segment umfasst | Standardabweichung für das Bruttoprämienrisiko von Segment | Standardabweichung für das Rückstellungsrisiko von Segment | |

| 1 | Kraftfahrzeughaftpflichtversicherung und proportionale Rückversicherung | 4 und 16 | 10 % | 9 % |

| 2 | Sonstige Kraftfahrtversicherung und proportionale Rückversicherung | 5 und 17 | 8 % | 8 % |

| 3 | See-, Luftfahrt- und Transportversicherung und proportionale Rückversicherung | 6 und 18 | 15 % | 11 % |

| 4 | Feuer- und andere Sachversicherungen und proportionale Rückversicherung | 7 und 19 | 8 % | 10 % |

| 5 | Allgemeine Haftpflichtversicherung und proportionale Rückversicherung | 8 und 20 | 14 % | 11 % |

| 6 | Kredit- und Kautionsversicherung und proportionale Rückversicherung | 9 und 21 | 12 % | 19 % |

| 7 | Rechtsschutzversicherung und proportionale Rückversicherung | 10 und 22 | 7 % | 12 % |

| 8 | Beistand und proportionale Rückversicherung | 11 und 23 | 9 % | 20 % |

| 9 | Versicherung gegen verschiedene finanzielle Verluste und proportionale Rückversicherung | 12 und 24 | 13 % | 20 % |

| 10 | Nichtproportionale Unfallrückversicherung | 26 | 17 % | 20 % |

| 11 | Nichtproportionale See-, Luftfahrt- und Transportrückversicherung | 27 | 17 % | 20 % |

| 12 | Nichtproportionale Sachrückversicherung | 28 | 17 % | 20 % |

| Faktor für die Geografische Diversifizierung des Prämien- und Rückstellungsrisikos | Anhang III |

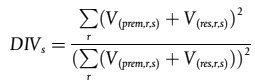

1. Für alle in den Anhängen II und XIV aufgeführten Segmente errechnet sich der in den Artikeln 116 und 147 genannte Faktor für die geografische Diversifizierung eines bestimmten Segmentss wie folgt:

Dabei gilt:

2. Für alle in den Anhängen II und XIV aufgeführten Segmente und alle in Absatz 8 aufgeführten geografischen Regionen wird das Volumenmaß für das Prämienrisiko eines bestimmten Segmentss und einer bestimmten Regionr auf dieselbe Weise berechnet wie das Volumenmaß für das Prämienrisiko der Nichtlebensversicherung oder der Krankenversicherung nach Art der Schadenversicherung von Segments gemäß den Artikeln 116 und 147, jedoch nur unter Berücksichtigung der Versicherungs- und Rückversicherungsverpflichtungen, bei denen das zugrundeliegende Risiko in der Regionr liegt.

3. Für alle in den Anhängen II und XIV aufgeführten Segmente und alle in Absatz 8 aufgeführten geografischen Regionen wird das Volumenmaß für das Rückstellungsrisiko eines bestimmten Segmentss und einer bestimmten Regionr auf dieselbe Weise berechnet wie das Volumenmaß für das Rückstellungsrisiko der Nichtlebensversicherung oder der Krankenversicherung nach Art der Schadenversicherung von Segments gemäß den Artikeln 116 und 147, jedoch nur unter Berücksichtigung der Versicherungs- und Rückversicherungsverpflichtungen, bei denen das zugrundeliegende Risiko in der Regionr liegt.

4. Für die Zwecke der in den Absätzen 2 und 3 ausgeführten Berechnungen werden die in Artikel 13 Nummer 13 der Richtlinie 2009/138/EG aufgeführten Kriterien im Falle der Nichtlebensversicherung und die in Artikel 13 Nummer 14 der Richtlinie 2009/138/EG aufgeführten Kriterien im Falle der Lebensversicherung so angewandt, als bezöge sich der Verweis auf Mitgliedstaaten in diesen Kriterien auch auf Regionen.

5. Ungeachtet des Absatzes 1 wird der Faktor für die geografische Diversifizierung für die in Anhang II aufgeführten Segmente 6, 10, 11 und 12 und für das in Anhang XIV aufgeführte Segment 4 gleich eins gesetzt.

6. Ungeachtet des Absatzes 1 ist der Faktor für die geografische Diversifizierung für ein in Anhang II aufgeführtes Segment gleich eins, wenn die Versicherungs- und Rückversicherungsunternehmen einen unternehmensspezifischen Parameter für die Standardabweichung für das Nichtlebensversicherungsprämienrisiko oder das Nichtlebensversicherungsrückstellungsrisiko des Segments verwenden, um das Untermodul Nichtlebensversicherungsprämien- und -rückstellungsrisiko zu berechnen.

7. Ungeachtet des Absatzes 1 ist der Faktor für die geografische Diversifizierung für ein in Anhang XIV aufgeführtes Segment gleich eins, wenn die Versicherungs- und Rückversicherungsunternehmen einen unternehmensspezifischen Parameter für die Standardabweichung für das Prämienrisiko der Krankenversicherung nach Art der Schadenversicherung oder das Rückstellungsrisiko der Krankenversicherung nach Art der Schadenversicherung des Segments verwenden, um das Untermodul Prämien- und Rückstellungsrisiko der Krankenversicherung nach Art der Schadenversicherung zu berechnen.

8. Regionen für die Berechnung des Faktors für die geografische Diversifizierung

| Region | Gebiete, aus denen die Region besteht | |

| 1 | Nordeuropa | Dänemark (ausgenommen Grönland), Estland, Finnland, Guernsey, Irland, Island, Isle of Man, Jersey, Lettland, Litauen, Norwegen, Schweden, Vereinigtes Königreich (ohne Anguilla, Bermuda, Britische Jungferninseln, Falklandinseln, Gibraltar, Kaimaninseln, Montserrat, Pitcairninseln, St. Helena, Turks- und Caicosinseln) |

| 2 | Westeuropa | Belgien, Deutschland, Frankreich (ohne Französisch-Guayana, Französisch-Polynesien, Guadeloupe, Martinique, Mayotte, Neukaledonien, Réunion, Saint Barthélemy, Saint Martin, Saint Pierre und Miquelon, Wallis und Futuna), Liechtenstein, Luxemburg, Monaco, Niederlande (ohne Aruba, Bonaire, Curaçao, Saba, Sint Eustatius, Sint Maarten), Österreich, Schweiz |

| 3 | Osteuropa | Belarus, Bulgarien, Republik Moldau, Polen, Rumänien, Russland, Slowakei, Tschechische Republik, Ukraine, Ungarn |

| 4 | Südeuropa | Albanien, Andorra, Bosnien und Herzegowina, ehemalige jugoslawische Republik Mazedonien, Gibraltar, Griechenland, Italien, Kroatien, Malta, Montenegro, Portugal, San Marino, Serbien, Slowenien, Spanien, Staat Vatikanstadt, Zypern |

| 5 | Zentral- und Westasien | Armenien, Aserbaidschan, Bahrain, Georgien, Irak, Israel, Jemen, Jordanien, Kasachstan, Katar, Kirgisistan, Kuwait, Libanon, Oman, Saudi Arabien, Syrien, Tadschikistan, Türkei, Turkmenistan, Usbekistan, Vereinigte Arabische Emirate |

| 6 | Ostasien | China, Japan, Mongolei, Nordkorea, Südkorea, Taiwan |

| 7 | Süd- und Südostasien | Afghanistan, Bangladesch, Bhutan, Brunei, Burma/Myanmar, Kambodscha, Indien, Indonesien, Iran, Laos, Malaysia, Malediven, Nepal, Osttimor, Pakistan, Philippinen, Singapur, Sri Lanka, Thailand, Vietnam |

| 8 | Ozeanien | Amerikanisch-Samoa, Australien, Cookinseln, Fidschi, Französisch-Polynesien, Guam, Kiribati, Marshallinseln, Mikronesien, Nauru, Neukaledonien, Neuseeland, Niue, Nördliche Marianen, Palau, Papua-Neuguinea, Pitcairninseln, Salomonen, Samoa, Tonga, Tuvalu, Vanuatu, Wallis und Futuna |

| 9 | Nordafrika | Algerien, Ägypten, Benin, Burkina Faso, Elfenbeinküste, Gambia, Ghana, Guinea, Guinea-Bissau, Kamerun, Kap Verde, Liberia, Libyen, Mali, Marokko, Mauretanien, Niger, Nigeria, Senegal, Sierra Leone, St. Helena, Sudan, Südsudan, Togo, Tschad, Tunesien, Zentralafrikanische Republik |

| 10 | Südliches Afrika | Angola, Äquatorialguinea, Äthiopien, Botsuana, Burundi, Demokratische Republik Kongo, Dschibuti, Eritrea, Gabun, Kenia, Komoren, Kongo, Lesotho, Madagaskar, Malawi, Mauritius, Mayotte, Mosambik, Namibia, Réunion, Ruanda, São Tomé und Príncipe, Sambia, Seychellen, Simbabwe, Somalia, Südafrika, Swasiland, Tansania, Uganda |

| 11 | Nordamerika ohne Vereinigte Staaten von Amerika | Bermuda, Grönland, Kanada, Saint Pierre und Miquelon |

| 12 | Karibik und Mittelamerika | Amerikanische Jungferninseln, Anguilla, Antigua und Barbuda, Aruba, Bahamas, Barbados, Belize, Bonaire, Britische Jungferninseln, Costa Rica, Curaçao, Dominica, Dominikanische Republik, El Salvador, Grenada, Guadeloupe, Guatemala, Haiti, Honduras, Jamaica, Kaimaninseln, Kuba, Martinique, Mexiko, Montserrat, Nicaragua, Panama, Puerto Rico, St. Barthélemy, Saba, St. Kitts und Nevis, St. Lucia, St. Martin, St. Vincent und die Grenadinen, Sint Eustatius, Sint Maarten, Trinidad und Tobago, Turks- und Caicosinseln |

| 13 | Östliches Südamerika | Brasilien, Falklandinseln, Französisch-Guayana, Guyana, Paraguay, Suriname, Uruguay |

| 14 | Nördliches, südliches und westliches Südamerika | Argentinien, Bolivien, Chile, Ecuador, Kolumbien, Peru, Venezuela |

| 15 | Nordosten der Vereinigten Staaten von Amerika | Connecticut, Delaware, District of Columbia, Maine, Maryland, Massachusetts, New Hampshire, New Jersey, New York, Pennsylvania, Rhode Island, Vermont |

| 16 | Südosten der Vereinigten Staaten von Amerika | Alabama, Arkansas, Florida, Georgia, Kentucky, Louisiana, Mississippi, North Carolina, Puerto Rico, South Carolina, Tennessee, Virginia, West Virginia |

| 17 | Mittlerer Westen der Vereinigten Staaten von Amerika | Illinois, Indiana, Iowa, Kansas, Michigan, Minnesota, Missouri, Nebraska, North Dakota, Ohio, Oklahoma, South Dakota, Wisconsin |

| 18 | Westen der Vereinigten Staaten von Amerika | Alaska, Arizona, Kalifornien, colorado, Hawaii, Idaho, Montana, Nevada, New Mexico, Oregon, Texas, Utah, Washington, Wyoming |

| Korrelationsmatrix für das Nichtlebensversicherungsprämien- und -Rückstellungsrisiko | Anhang IV |

Der in Artikel 117 Absatz 1 genannte KorrelationsparameterCorrS(s,t) entspricht dem in Zeile s und Spalte t der folgenden Korrelationsmatrix angegebenen Wert. Die Überschriften der Zeilen und Spalten geben die Nummern der in Anhang II aufgeführten Segmente an.

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | |

| 1 | 1 | 0,5 | 0,5 | 0,25 | 0,5 | 0,25 | 0,5 | 0,25 | 0,5 | 0,25 | 0,25 | 0,25 |

| 2 | 0,5 | 1 | 0,25 | 0,25 | 0,25 | 0,25 | 0,5 | 0,5 | 0,5 | 0,25 | 0,25 | 0,25 |

| 3 | 0,5 | 0,25 | 1 | 0,25 | 0,25 | 0,25 | 0,25 | 0,5 | 0,5 | 0,25 | 0,5 | 0,25 |

| 4 | 0,25 | 0,25 | 0,25 | 1 | 0,25 | 0,25 | 0,25 | 0,5 | 0,5 | 0,25 | 0,5 | 0,5 |

| 5 | 0,5 | 0,25 | 0,25 | 0,25 | 1 | 0,5 | 0,5 | 0,25 | 0,5 | 0,5 | 0,25 | 0,25 |

| 6 | 0,25 | 0,25 | 0,25 | 0,25 | 0,5 | 1 | 0,5 | 0,25 | 0,5 | 0,5 | 0,25 | 0,25 |

| 7 | 0,5 | 0,5 | 0,25 | 0,25 | 0,5 | 0,5 | 1 | 0,25 | 0,5 | 0,5 | 0,25 | 0,25 |

| 8 | 0,25 | 0,5 | 0,5 | 0,5 | 0,25 | 0,25 | 0,25 | 1 | 0,5 | 0,25 | 0,25 | 0,5 |

| 9 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 0,5 | 1 | 0,25 | 0,5 | 0,25 |

| 10 | 0,25 | 0,25 | 0,25 | 0,25 | 0,5 | 0,5 | 0,5 | 0,25 | 0,25 | 1 | 0,25 | 0,25 |

| 11 | 0,25 | 0,25 | 0,5 | 0,5 | 0,25 | 0,25 | 0,25 | 0,25 | 0,5 | 0,25 | 1 | 0,25 |

| 12 | 0,25 | 0,25 | 0,25 | 0,5 | 0,25 | 0,25 | 0,25 | 0,5 | 0,25 | 0,25 | 0,25 | 1 |

| Parameter für das Untermodul Sturmrisiko | Anhang V |

. Regionen und Sturmrisikofaktoren

| Kürzel der Regionr | Regionr | Sturmrisikofaktor Q(windstorm,r) |

| AT | Republik Österreich | 0,08 % |

| BE | Königreich Belgien | 0,16 % |

| CZ | Tschechische Republik | 0,03 % |

| CH | Schweizerische Eidgenossenschaft; Fürstentum Liechtenstein | 0,08 % |

| DK | Königreich Dänemark | 0,25 % |

| FR | Französische Republik1; Fürstentum Monaco; Fürstentum Andorra | 0,12 % |

| DE | Bundesrepublik Deutschland | 0,09 % |

| IS | Republik Island | 0,03 % |

| IE | Irland | 0,20 % |

| LU | Großherzogtum Luxemburg | 0,10 % |

| NL | Königreich der Niederlande | 0,18 % |

| NO | Königreich Norwegen | 0,08 % |

| PL | Republik Polen | 0,04 % |

| ES | Königreich Spanien | 0,03 % |

| SE | Königreich Schweden | 0,09 % |

| UK | Vereinigtes Königreich Großbritannien und Nordirland | 0,17 % |

| GU | Guadeloupe | 2,74 % |

| MA | Martinique | 3,19 % |

| SM | Gebietskörperschaft Saint Martin | 5,16 % |

| RE | Réunion | 2,50 % |

| 1) ohne Guadeloupe, Martinique, Gebietskörperschaft Saint Martin und Réunion | ||

. Sturmrisiko-Korrelationskoeffizienten für Regionen

| AT | BE | CH | CZ | DE | DK | ES | FR | UK | IE | IS | LU | NL | NO | PL | SE | GU | MA | SM | RE | |

| AT | 1,00 | 0,25 | 0,50 | 0,25 | 0,25 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| BE | 0,25 | 1,00 | 0,25 | 0,25 | 0,50 | 0,25 | 0,00 | 0,50 | 0,50 | 0,25 | 0,00 | 0,75 | 0,75 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CH | 0,50 | 0,25 | 1,00 | 0,25 | 0,25 | 0,00 | 0,25 | 0,50 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CZ | 0,25 | 0,25 | 0,25 | 1,00 | 0,25 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| DE | 0,25 | 0,50 | 0,25 | 0,25 | 1,00 | 0,50 | 0,00 | 0,50 | 0,25 | 0,25 | 0,00 | 0,50 | 0,50 | 0,25 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| DK | 0,00 | 0,25 | 0,00 | 0,00 | 0,50 | 1,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,25 | 0,50 | 0,50 | 0,25 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 |

| ES | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 1,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| FR | 0,25 | 0,50 | 0,50 | 0,25 | 0,50 | 0,25 | 0,25 | 1,00 | 0,25 | 0,00 | 0,00 | 0,50 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| UK | 0,00 | 0,50 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,25 | 1,00 | 0,50 | 0,00 | 0,25 | 0,50 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| IE | 0,00 | 0,25 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,50 | 1,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| IS | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| LU | 0,25 | 0,75 | 0,25 | 0,25 | 0,50 | 0,25 | 0,00 | 0,50 | 0,25 | 0,25 | 0,00 | 1,00 | 0,50 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| NL | 0,25 | 0,75 | 0,25 | 0,25 | 0,50 | 0,50 | 0,00 | 0,50 | 0,50 | 0,25 | 0,00 | 0,50 | 1,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| NO | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,50 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,25 | 0,25 | 1,00 | 0,00 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 |

| PL | 0,00 | 0,25 | 0,00 | 0,25 | 0,50 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| SE | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,50 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,50 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| GU | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 1,00 | 1,00 | 0,00 |

| MA | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 1,00 | 1,00 | 0,00 |

| SM | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 1,00 | 1,00 | 0,00 |

| RE | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 |

| Parameter für das Untermodul Erdbebenrisiko | Anhang VI |

. Regionen und Erdbebenrisikofaktoren

| Kürzel der Regionr | Regionr | Erdbebenrisikofaktor Q(earthquake,r) |

| AT | Republik Österreich | 0,10 % |

| BE | Königreich Belgien | 0,02 % |

| BG | Republik Bulgarien | 1,60 % |

| CR | Republik Kroatien | 1,60 % |

| CY | Republik Zypern | 2,12 % |

| CZ | Tschechische Republik | 0,10 % |

| CH | Schweizerische Eidgenossenschaft; Fürstentum Liechtenstein | 0,25 % |

| FR | Französische Republik1; Fürstentum Monaco; Fürstentum Andorra | 0,06 % |

| DE | Bundesrepublik Deutschland | 0,10 % |

| HE | Hellenische Republik | 1,85 % |

| HU | Republik Ungarn | 0,20 % |

| IT | Italienische Republik; Republik San Marino; Staat Vatikanstadt | 0,80 % |

| MT | Republik Malta | 1,00 % |

| PT | Portugiesische Republik | 1,20 % |

| RO | Rumänien | 1,70 % |

| SK | Slowakische Republik | 0,15 % |

| SI | Republik Slowenien | 1,00 % |

| GU | Guadeloupe | 4,09 % |

| MA | Martinique | 4,71 % |

| SM | Gebietskörperschaft Saint Martin | 5,00 % |

| 1) ohne Guadeloupe, Martinique, Gebietskörperschaft Saint Martin und Réunion | ||

. Erdbebenrisiko-Korrelationskoeffizienten für Regionen

| AT | BE | BG | CR | CY | FR | DE | HE | HU | IT | MT | PT | RO | SI | CZ | CH | SK | GU | MA | ST | |

| AT | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 |

| BE | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| BG | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CR | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CY | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| FR | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 |

| DE | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 |

| HE | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| HU | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| IT | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| MT | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| PT | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| RO | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| SI | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CZ | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CH | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| SK | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 |

| GU | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,75 | 0,75 |

| MA | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,75 | 1,00 | 0,75 |

| ST | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,75 | 0,75 | 1,00 |

| Parameter für das Untermodul Überschwemmungsrisiko | Anhang VII |

. Regionen und Überschwemmungsrisikofaktoren

| Kürzel der Regionr | Regionr | Überschwemmungsrisikofaktor Q(flood,r) |

| AT | Republik Österreich | 0,13 % |

| BE | Königreich Belgien | 0,10 % |

| BG | Republik Bulgarien | 0,15 % |

| CZ | Tschechische Republik | 0,30 % |

| CH | Schweizerische Eidgenossenschaft; Fürstentum Liechtenstein | 0,15 % |

| FR | Französische Republik1; Fürstentum Monaco; Fürstentum Andorra | 0,10 % |

| DE | Bundesrepublik Deutschland | 0,20 % |

| HU | Republik Ungarn | 0,40 % |

| IT | Italienische Republik; Republik San Marino; Staat Vatikanstadt | 0,10 % |

| PL | Republik Polen | 0,16 % |

| RO | Rumänien | 0,40 % |

| SK | Slowakische Republik | 0,45 % |

| SI | Republik Slowenien | 0,30 % |

| UK | Vereinigtes Königreich Großbritannien und Nordirland | 0,10 % |

| 1) ohne Guadeloupe, Martinique, Gebietskörperschaft Saint Martin und Réunion | ||

. Überschwemmungsrisiko-Korrelationskoeffizienten für Regionen

| AT | BE | CH | CZ | FR | DE | HU | IT | BG | PL | RO | SI | SK | UK | |

| AT | 1,00 | 0,00 | 0,25 | 0,50 | 0,00 | 0,75 | 0,50 | 0,00 | 0,25 | 0,25 | 0,25 | 0,00 | 0,50 | 0,00 |

| BE | 0,00 | 1,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CH | 0,25 | 0,00 | 1,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| CZ | 0,50 | 0,00 | 0,00 | 1,00 | 0,00 | 0,50 | 0,25 | 0,00 | 0,00 | 0,75 | 0,25 | 0,00 | 0,75 | 0,00 |

| FR | 0,00 | 0,25 | 0,25 | 0,00 | 1,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| DE | 0,75 | 0,25 | 0,25 | 0,50 | 0,25 | 1,00 | 0,25 | 0,00 | 0,00 | 0,75 | 0,25 | 0,00 | 0,25 | 0,00 |

| HU | 0,50 | 0,00 | 0,00 | 0,25 | 0,00 | 0,25 | 1,00 | 0,00 | 0,25 | 0,25 | 0,50 | 0,00 | 0,25 | 0,00 |

| IT | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 |

| BG | 0,25 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 1,00 | 0,00 | 0,50 | 0,00 | 0,00 | 0,00 |

| PL | 0,25 | 0,00 | 0,00 | 0,75 | 0,00 | 0,75 | 0,25 | 0,00 | 0,00 | 1,00 | 0,25 | 0,00 | 0,25 | 0,00 |

| RO | 0,25 | 0,00 | 0,00 | 0,25 | 0,00 | 0,25 | 0,50 | 0,00 | 0,50 | 0,25 | 1,00 | 0,00 | 0,25 | 0,00 |

| SI | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 1,00 | 0,25 | 0,00 |

| SK | 0,50 | 0,00 | 0,00 | 0,75 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 | 0,25 | 0,25 | 0,25 | 1,00 | 0,00 |

| UK | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 |

| Parameter für das Untermodul Hagelrisiko | Anhang VIII |

. Regionen und Hagelrisikofaktoren

| Kürzel der Regionr | Regionr | Hagelrisikofaktor Q(hail,r) |

| AT | Republik Österreich | 0,08 % |

| BE | Königreich Belgien | 0,03 % |

| CH | Schweizerische Eidgenossenschaft; Fürstentum Liechtenstein | 0,06 % |

| FR | Französische Republik1,Fürstentum Monaco; Fürstentum Andorra | 0,01 % |

| DE | Bundesrepublik Deutschland | 0,02 % |

| IT | Italienische Republik; Republik San Marino; Staat Vatikanstadt | 0,05 % |

| LU | Großherzogtum Luxemburg | 0,03 % |

| NL | Königreich der Niederlande | 0,02 % |

| ES | Königreich Spanien | 0,01 % |

| 1. ohne Guadeloupe, Martinique, Gebietskörperschaft Saint Martin und Réunion | ||

. Hagelrisiko-Korrelationskoeffizienten für Regionen

| AT | BE | FR | DE | IT | LU | NL | CH | ES | |

| AT | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| BE | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,25 | 0,25 | 0,00 | 0,00 |

| FR | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| DE | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| IT | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 | 0,00 | 0,00 | 0,00 |

| LU | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 1,00 | 0,25 | 0,00 | 0,00 |

| NL | 0,00 | 0,25 | 0,00 | 0,00 | 0,00 | 0,25 | 1,00 | 0,00 | 0,00 |

| CH | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 | 0,00 |

| ES | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 | 1,00 |

| Geografische Aufteilung der Regionen gemäss Anhang V in Risikozonen | Anhang IX |

Die in den Anhängen VIII bis XIII genannten Risikozonen der in Anhang V aufgeführten Regionen entsprechen den in den folgenden Tabellen genannten Postleitzahlgebieten oder Verwaltungsbezirken.

Abgrenzung der Risikozonen bei Regionen mit nur einer Risikozone

Die Regionen LU, MT, Guadeloupe, Martinique, St Martin und Réunion umfassen nur eine Zone.

Abgrenzung der Risikozonen bei Regionen mit nur einer Risikozone, die Teil einer anderen Region sind

Die Regionen Fürstentum Andorra, Fürstentum Liechtenstein, Fürstentum Monaco, Republik San Marino und Staat Vatikanstadt umfassen jeweils nur eine Zone. Die Zonen werden den folgenden Regionen zugeordnet:

| Fürstentum Andorra | Zone 9 der Region FR |

| Fürstentum Liechtenstein | Zone 19 der Region CH |

| Fürstentum Monaco | Zone 06 der Region FR |

| Republik San Marino | Zone 47 der Region IT |

| Staat Vatikanstadt | Zone 00 der Region IT |

Aufteilung in Risikozonen bei Regionen, in denen die Zonen anhand der Postleitzahl abgegrenzt werden

Für die Zwecke dieses Anhangs gilt Folgendes:

| Region/ Risikozone |

AT | BE | CZ | DE | HE | IT | NL | PL | SK | ES | UK |

| 1 | 10 | 1 | 10 | 01 | 10 | 00 | 10 | 00 | 01 | 01 | AB |

| 2 | 11 | 2 | 11 | 02 | 11 | 01 | 11 | 01 | 02 | 02 | AL |

| 3 | 12 | 3 | 12 | 03 | 12 | 02 | 12 | 02 | 03 | 03 | B |

| 4 | 13 | 4 | 13 | 04 | 13 | 03 | 13 | 03 | 04 | 04 | BA |

| 5 | 20 | 5 | 14 | 06 | 14 | 04 | 14 | 04 | 05 | 05 | BB |

| 6 | 21 | 6 | 15 | 07 | 15 | 05 | 15 | 05 | 06 | 06 | BD |

| 7 | 22 | 7 | 16 | 08 | 16 | 06 | 16 | 06 | 07 | 07 | BH |

| 8 | 23 | 8 | 17 | 09 | 17 | 07 | 17 | 07 | 08 | 08 | BL |

| 9 | 24 | 9 | 18 | 10 | 18 | 08 | 18 | 08 | 09 | 09 | BN |

| 10 | 25 | 19 | 12 | 19 | 09 | 19 | 09 | 81 | 10 | BR | |

| 11 | 26 | 25 | 13 | 20 | 10 | 20 | 10 | 82 | 11 | BS | |

| 12 | 27 | 26 | 14 | 21 | 11 | 21 | 11 | 83 | 12 | BT | |

| 13 | 28 | 27 | 15 | 22 | 12 | 22 | 12 | 84 | 13 | CA | |

| 14 | 30 | 28 | 16 | 23 | 13 | 23 | 13 | 85 | 14 | CB | |

| 15 | 31 | 29 | 17 | 24 | 14 | 24 | 14 | 90 | 15 | CF | |

| 16 | 32 | 30 | 18 | 25 | 15 | 25 | 15 | 91 | 16 | CH | |

| 17 | 33 | 31 | 19 | 26 | 16 | 26 | 16 | 92 | 17 | CM | |

| 18 | 34 | 32 | 20 | 27 | 17 | 27 | 17 | 93 | 18 | CO | |

| 19 | 35 | 33 | 21 | 28 | 18 | 28 | 18 | 94 | 19 | CR | |

| 20 | 36 | 34 | 22 | 29 | 19 | 29 | 19 | 95 | 20 | CT | |

| 21 | 37 | 35 | 23 | 30 | 20 | 30 | 20 | 96 | 21 | CV | |

| 22 | 38 | 36 | 24 | 31 | 21 | 31 | 21 | 97 | 22 | CW | |

| 23 | 39 | 37 | 25 | 32 | 22 | 32 | 22 | 98 | 23 | DA | |

| 24 | 40 | 38 | 26 | 33 | 23 | 33 | 23 | 99 | 24 | DD | |

| 25 | 41 | 39 | 27 | 34 | 24 | 34 | 24 | 25 | DE | ||

| 26 | 42 | 40 | 28 | 35 | 25 | 35 | 25 | 26 | DG | ||

| 27 | 43 | 41 | 29 | 36 | 26 | 36 | 26 | 27 | DH | ||

| 28 | 44 | 43 | 30 | 37 | 27 | 37 | 27 | 28 | DL | ||

| 29 | 45 | 44 | 31 | 38 | 28 | 38 | 28 | 29 | DN | ||

| 30 | 46 | 46 | 32 | 40 | 29 | 39 | 29 | 30 | DT | ||

| 31 | 47 | 47 | 33 | 41 | 30 | 40 | 30 | 31 | DY | ||

| 32 | 48 | 50 | 34 | 42 | 31 | 41 | 31 | 32 | E | ||

| 33 | 49 | 51 | 35 | 43 | 32 | 42 | 32 | 33 | EC | ||

| 34 | 50 | 53 | 36 | 44 | 33 | 43 | 33 | 34 | EH | ||

| 35 | 51 | 54 | 37 | 45 | 34 | 44 | 34 | 35 | EN | ||

| 36 | 52 | 55 | 38 | 46 | 35 | 45 | 35 | 36 | EX | ||

| 37 | 53 | 56 | 39 | 47 | 36 | 46 | 36 | 37 | FK | ||

| 38 | 54 | 57 | 40 | 48 | 37 | 47 | 37 | 38 | FY | ||

| 39 | 55 | 58 | 41 | 49 | 38 | 48 | 38 | 39 | G | ||

| 40 | 56 | 59 | 42 | 50 | 39 | 49 | 39 | 40 | GL | ||

| 41 | 57 | 60 | 44 | 51 | 40 | 50 | 40 | 41 | GU | ||

| 42 | 60 | 61 | 45 | 52 | 41 | 51 | 41 | 42 | GY | ||

| 43 | 61 | 62 | 46 | 53 | 42 | 52 | 42 | 43 | HA | ||

| 44 | 62 | 63 | 47 | 54 | 43 | 53 | 43 | 44 | HD | ||

| 45 | 63 | 64 | 48 | 55 | 44 | 54 | 44 | 45 | HG | ||

| 46 | 64 | 66 | 49 | 56 | 45 | 55 | 45 | 46 | HP | ||

| 47 | 65 | 67 | 50 | 57 | 46 | 56 | 46 | 47 | HR | ||

| 48 | 66 | 68 | 51 | 58 | 47 | 57 | 47 | 48 | HS | ||

| 49 | 67 | 69 | 52 | 59 | 48 | 58 | 48 | 49 | HU | ||

| 50 | 68 | 70 | 53 | 60 | 50 | 59 | 49 | 50 | HX | ||

| 51 | 69 | 71 | 54 | 61 | 51 | 60 | 50 | IG | |||

| 52 | 70 | 72 | 55 | 62 | 52 | 61 | 51 | IM | |||

| 53 | 71 | 73 | 56 | 63 | 53 | 62 | 52 | IP | |||

| 54 | 72 | 74 | 57 | 64 | 54 | 63 | 53 | IV | |||

| 55 | 73 | 75 | 58 | 65 | 55 | 64 | 54 | JE | |||

| 56 | 74 | 76 | 59 | 66 | 56 | 65 | 55 | KA | |||

| 57 | 75 | 77 | 60 | 67 | 57 | 66 | 56 | KT | |||

| 58 | 80 | 78 | 61 | 68 | 58 | 67 | 57 | KW | |||

| 59 | 81 | 79 | 63 | 69 | 59 | 68 | 58 | KY | |||

| 60 | 82 | 64 | 70 | 60 | 69 | 59 | L | ||||

| 61 | 83 | 65 | 71 | 61 | 70 | 60 | LA | ||||

| 62 | 84 | 66 | 72 | 62 | 71 | 61 | LD | ||||

| 63 | 85 | 67 | 73 | 63 | 72 | 62 | LE | ||||

| 64 | 86 | 68 | 74 | 64 | 73 | 63 | LL | ||||

| 65 | 87 | 69 | 80 | 65 | 74 | 64 | LN | ||||

| 66 | 88 | 70 | 81 | 66 | 75 | 65 | LS | ||||

| 67 | 89 | 71 | 82 | 67 | 76 | 66 | LU | ||||

| 68 | 90 | 72 | 83 | 70 | 77 | 67 | M | ||||

| 69 | 91 | 73 | 84 | 71 | 78 | 68 | ME | ||||

| 70 | 92 | 74 | 85 | 72 | 79 | 69 | MK | ||||

| 71 | 93 | 75 | 73 | 80 | 70 | ML | |||||

| 72 | 94 | 76 | 74 | 81 | 71 | N | |||||

| 73 | 95 | 77 | 75 | 82 | 72 | NE | |||||

| 74 | 96 | 78 | 80 | 83 | 73 | NG | |||||

| 75 | 97 | 79 | 81 | 84 | 74 | NN | |||||

| 76 | 98 | 80 | 82 | 85 | 75 | NP | |||||

| 77 | 99 | 81 | 83 | 86 | 76 | NR | |||||

| 78 | 82 | 84 | 87 | 77 | NW | ||||||

| 79 | 83 | 85 | 88 | 78 | OL | ||||||

| 80 | 84 | 86 | 89 | 80 | OX | ||||||

| 81 | 85 | 87 | 90 | 81 | PA | ||||||

| 82 | 86 | 88 | 91 | 82 | PE | ||||||

| 83 | 87 | 89 | 92 | 83 | PH | ||||||

| 84 | 88 | 90 | 93 | 84 | PL | ||||||

| 85 | 89 | 91 | 94 | 85 | PO | ||||||

| 86 | 90 | 92 | 95 | 86 | PR | ||||||

| 87 | 91 | 93 | 96 | 87 | RG | ||||||

| 88 | 92 | 94 | 97 | 88 | RH | ||||||

| 89 | 93 | 95 | 98 | 89 | RM | ||||||

| 90 | 94 | 96 | 99 | 90 | S | ||||||

| 91 | 95 | 97 | 91 | SA | |||||||

| 92 | 96 | 98 | 92 | SE | |||||||

| 93 | 97 | 93 | SG | ||||||||

| 94 | 98 | 94 | SK | ||||||||

| 95 | 99 | 95 | SL | ||||||||

| 96 | 96 | SM | |||||||||

| 97 | 97 | SN | |||||||||

| 98 | 98 | SO | |||||||||

| 99 | 99 | SP | |||||||||

| 100 | SR | ||||||||||

| 101 | SS | ||||||||||

| 102 | ST | ||||||||||

| 103 | SW | ||||||||||

| 104 | SY | ||||||||||

| 105 | TA | ||||||||||

| 106 | TD | ||||||||||

| 107 | TF | ||||||||||

| 108 | TN | ||||||||||

| 109 | TQ | ||||||||||

| 110 | TR | ||||||||||

| 111 | TS | ||||||||||

| 112 | TW | ||||||||||

| 113 | UB | ||||||||||

| 114 | W | ||||||||||

| 115 | WA | ||||||||||

| 116 | WC | ||||||||||

| 117 | WD | ||||||||||

| 118 | WF | ||||||||||

| 119 | WN | ||||||||||

| 120 | WR | ||||||||||

| 121 | WS | ||||||||||

| 122 | WV | ||||||||||

| 123 | YO | ||||||||||

| 124 | ZE |

| Region/ Risikozone |

BG | CR | HU | RO |

| 1 | Sofiya-Grad (einschl. Stadt Sofia) | Zagrebacka | City of Budapest | Alba |

| 2 | Sofiya | Krapinsko-zagorska | Gyor-Sopron | Arad |

| 3 | Pernik | Sisacko-moslavacka | City of Gyor | Arges |

| 4 | Kyustendil | Karlovacka | Vas | Bacau |

| 5 | Blagoevgrad | Varazdinska | Zala | Bihor |

| 6 | Pazardzhik | Koprivnicko-krizevac | Veszprem | Bistrita-Nasaud |

| 7 | Smolyan | Bjelovarsko-bilogors | Somogy | Botosani |

| 8 | Plovdiv | Primorsko-goranska | Komarom | Braila |

| 9 | Kurdzahli | Licko-senjska | Fejer | Brasov |

| 10 | Khaskovo | Viroviticko-podravsk | Tolna | Buzau |

| 11 | Stara Zagora | Pozesko-slavonska | Baranya | Caras-Severin |

| 12 | Sliven | Brodsko-posavska | City of Pecs | Calarasi |

| 13 | Yambol | Zadarska | Nograd | Cluj |

| 14 | Burgas | Osjecko-baranjska | Pest | Constanta |

| 15 | Varna | Sibensko-kninska | Bacs-Kiskun | Covasna |

| 16 | Tolbukin | Vukovarsko-srijemska | Borsod-Abauj-Zemplen | Dimbovita |

| 17 | Shumen | Splitsko-dalmatinska | City of Miskolc | Dolj |

| 18 | Silistra | Istarska | Heves | Galati |

| 19 | Razgrad | Dubrovacko-neretvanska | Szolnok | Giurgiu |

| 20 | Turgovishte | Medimurska | Csongrad | Gorj |

| 21 | Ruse | Grad Zagreb | Szabolcs-Szatmar | Harghita |

| 22 | Turnovo | Hadju-Bihar | Hunedoara | |

| 23 | Gabrovo | City of debrecen | Ialomita | |

| 24 | Lovech | Bekes | Iasi | |

| 25 | Pleven | Maremures | ||

| 26 | Vrasta | Mehedinti | ||

| 27 | Mikhaylovgrad | Mures | ||

| 28 | Vidin | Neamt | ||

| 29 | Olt | |||

| 30 | Prahova | |||

| 31 | Salaj | |||

| 32 | Satu Mare | |||

| 33 | Sibiu | |||

| 34 | Suceava | |||

| 35 | Teleorman | |||

| 36 | Timisoara | |||

| 37 | Tulcea | |||

| 38 | Vaslui | |||

| 39 | Vilcea | |||

| 40 | Vrancea | |||

| 41 | Bucuresti |

| Region/ Risikozone |

CH | CY | IE | NO | SE |

| 1 | 1 | 1 | CE | 01 | 01 |

| 2 | 2 | 2 | CK | 02 | 02 |

| 3 | 3 | 3 | CN | 03 | 03 |

| 4 | 4 | 4 | CW | 04 | 04 |

| 5 | 5 | 5 | DL | 05 | 05 |

| 6 | 6 | 6 | DN | 06 | 06 |

| 7 | 7 | GY | 07 | 07 | |

| 8 | 8 | KE | 08 | 08 | |

| 9 | 9 | KK | 09 | 09 | |

| 10 | 10 | KY | 10 | 10 | |

| 11 | 11 | LD | 11 | 11 | |

| 12 | 12 | LH | 12 | 12 | |

| 13 | 13 | LK | 14 | 14 | |

| 14 | 14 | LM | 15 | 15 | |

| 15 | 15 | LS | 16 | 16 | |

| 16 | 16 | MH | 17 | 17 | |

| 17 | 17 | MN | 18 | 18 | |

| 18 | 18 | MO | 19 | 19 | |

| 19 | 19 | OY | 20 | 20 | |

| 20 | 20 | RN | 21 | ||

| 21 | 21 | SO | 22 | ||

| 22 | 22 | TY | 23 | ||

| 23 | 23 | WD | 24 | ||

| 24 | 24 | WH | 25 | ||

| 25 | 25 | WW | |||

| 26 | 26 | WX |

Aufteilung in Risikozonen für die Französische Republik

Bei der Region FR erfolgt die Aufteilung in Risikozonen anhand der ersten beiden Stellen der Postleitzahl.

| Risikozone | FR | Risikozone | FR | Risikozone | FR | Risikozone | FR |

| 1 | 01 | 25 | 25 | 49 | 49 | 73 | 73 |

| 2 | 02 | 26 | 26 | 50 | 50 | 74 | 74 |

| 3 | 03 | 27 | 27 | 51 | 51 | 75 | 75 |

| 4 | 04 | 28 | 28 | 52 | 52 | 76 | 76 |

| 4 | 05 | 29 | 29 | 53 | 53 | 77 | 77 |

| 6 | 06 | 30 | 30 | 54 | 54 | 78 | 78 |

| 7 | 07 | 31 | 31 | 55 | 55 | 79 | 79 |

| 8 | 08 | 32 | 32 | 56 | 56 | 80 | 80 |

| 9 | 09 | 33 | 33 | 57 | 57 | 81 | 81 |

| 10 | 10 | 34 | 34 | 58 | 58 | 82 | 82 |

| 11 | 11 | 35 | 35 | 59 | 59 | 83 | 83 |

| 12 | 12 | 36 | 36 | 60 | 60 | 84 | 84 |

| 13 | 13 | 37 | 37 | 61 | 61 | 85 | 85 |

| 14 | 14 | 38 | 38 | 62 | 62 | 86 | 86 |

| 15 | 15 | 39 | 39 | 63 | 63 | 87 | 87 |

| 16 | 16 | 40 | 40 | 64 | 64 | 88 | 88 |

| 17 | 17 | 41 | 41 | 65 | 65 | 89 | 89 |

| 18 | 18 | 42 | 42 | 66 | 66 | 90 | 90 |

| 19 | 19 | 43 | 43 | 67 | 67 | 91 | 91 |

| 20 | 20 | 44 | 44 | 68 | 68 | 92 | 92 |

| 21 | 21 | 45 | 45 | 69 | 69 | 93 | 93 |

| 22 | 22 | 46 | 46 | 70 | 70 | 94 | 94 |

| 23 | 23 | 47 | 47 | 71 | 71 | 95 | 95 |

| 24 | 24 | 48 | 48 | 72 | 72 |

Aufteilung in Risikozonen für die Republik Slowenien

Bei der Region SI erfolgt die Aufteilung in Risikozonen anhand der vier Stellen der Postleitzahl.

| Risikozone | Region | ||||||||||

| 1 | 5000 | 5210 | 5211 | 5212 | 5213 | 5214 | 5215 | 5216 | 5220 | 5222 | 5223 |

| 5224 | 5230 | 5231 | 5232 | 5242 | 5243 | 5250 | 5251 | 5252 | 5253 | 5261 | |

| 5262 | 5263 | 5270 | 5271 | 5272 | 5273 | 5274 | 5275 | 5280 | 5281 | 5282 | |

| 5283 | 5290 | 5291 | 5292 | 5293 | 5294 | 5295 | 5296 | 5297 | |||

| 2 | 4000 | 4201 | 4202 | 4203 | 4204 | 4205 | 4206 | 4207 | 4208 | 4209 | 4211 |

| 4212 | 4220 | 4223 | 4224 | 4225 | 4226 | 4227 | 4228 | 4229 | 4240 | 4243 | |

| 4244 | 4245 | 4246 | 4247 | 4248 | 4260 | 4263 | 4264 | 4265 | 4267 | 4270 | |

| 4273 | 4274 | 4275 | 4276 | 4280 | 4281 | 4282 | 4283 | 4290 | 4294 | ||

| 3 | 1215 | 1216 | 1217 | 1218 | 1219 | 1221 | 1222 | 1223 | 1225 | 1230 | 1233 |

| 1234 | 1235 | 1236 | 1241 | 1242 | 1251 | 1252 | 1262 | 1270 | 1272 | 1273 | |

| 1274 | 1275 | 1276 | 1281 | 1282 | 1290 | 1291 | 1292 | 1293 | 1294 | 1295 | |

| 1296 | 1301 | 1303 | 1310 | 1311 | 1312 | 1313 | 1314 | 1315 | 1316 | 1317 | |

| 1318 | 1319 | 1330 | 1331 | 1332 | 1336 | 1337 | 1338 | 1351 | 1352 | 1353 | |

| 1354 | 1355 | 1356 | 1357 | 1358 | 1360 | 1370 | 1372 | 1373 | 1380 | 1381 | |

| 1382 | 1384 | 1385 | 1386 | 1410 | 1411 | 1412 | 1413 | 1414 | 1420 | 1423 | |

| 1430 | 1431 | 1433 | 4207 | 4208 | 4212 | 8342 | |||||

| 4 | 1000 | 1210 | 1211 | 1231 | 1260 | 1261 | |||||

| 5 | 1432 | 2393 | 3000 | 3201 | 3202 | 3203 | 3204 | 3205 | 3211 | 3212 | 3213 |

| 3220 | 3221 | 3222 | 3223 | 3224 | 3225 | 3230 | 3231 | 3232 | 3233 | 3240 | |

| 3241 | 3250 | 3252 | 3253 | 3254 | 3255 | 3256 | 3257 | 3260 | 3261 | 3262 | |

| 3263 | 3264 | 3270 | 3271 | 3272 | 3273 | 3301 | 3302 | 3303 | 3304 | 3305 | |

| 3310 | 3311 | 3312 | 3313 | 3314 | 3320 | 3325 | 3326 | 3327 | 3330 | 3331 | |

| 3332 | 3333 | 3334 | 3335 | 3341 | 3342 | ||||||

| 6 | 2201 | 2204 | 2205 | 2206 | 2208 | 2211 | 2212 | 2213 | 2214 | 2215 | 2221 |

| 2222 | 2223 | 2230 | 2231 | 2232 | 2233 | 2234 | 2235 | 2236 | 2241 | 2242 | |

| 2250 | 2252 | 2253 | 2254 | 2255 | 2256 | 2257 | 2258 | 2259 | 2270 | 2272 | |

| 2273 | 2274 | 2275 | 2276 | 2277 | 2281 | 2282 | 2283 | 2284 | 2285 | 2286 | |

| 2287 | 2288 | 2289 | 2310 | 2311 | 2312 | 2313 | 2314 | 2315 | 2316 | 2317 | |

| 2318 | 2319 | 2321 | 2322 | 2323 | 2324 | 2325 | 2326 | 2327 | 2331 | 2342 | |

| 2343 | 2344 | 2345 | 2352 | 2353 | 2360 | 2361 | 2362 | 2363 | 2364 | 2365 | |

| 2366 | 2367 | 2370 | 2371 | 2372 | 2373 | 2380 | 2381 | 2382 | 2383 | 2390 | |

| 2391 | 2392 | 2394 | 3206 | 3210 | 3214 | 3215 | |||||

| 7 | 2000 | 2229 | 2341 | 2351 | 2354 | ||||||

| 8 | 9000 | 9201 | 9202 | 9203 | 9204 | 9205 | 9206 | 9207 | 9208 | 9220 | 9221 |

| 9222 | 9223 | 9224 | 9225 | 9226 | 9227 | 9231 | 9232 | 9233 | 9240 | 9241 | |

| 9242 | 9243 | 9244 | 9245 | 9250 | 9251 | 9252 | 9253 | 9261 | 9262 | 9263 | |

| 9264 | 9265 | ||||||||||

| 9 | 6000 | 6216 | 6240 | 6242 | 6243 | 6271 | 6272 | 6273 | 6274 | 6275 | 6276 |

| 6280 | 6281 | 6310 | 6311 | 6320 | 6323 | 6330 | 6333 | ||||

| 10 | 5271 | 5272 | 6210 | 6215 | 6217 | 6219 | 6221 | 6222 | 6223 | 6224 | 6225 |

| 6230 | 6232 | 6244 | 6250 | 6253 | 6254 | 6255 | 6256 | 6257 | 6258 | ||

| 11 | 1434 | 8000 | 8210 | 8211 | 8212 | 8213 | 8216 | 8220 | 8222 | 8230 | 8231 |

| 8232 | 8233 | 8250 | 8251 | 8253 | 8254 | 8255 | 8256 | 8257 | 8258 | 8259 | |

| 8261 | 8262 | 8263 | 8270 | 8272 | 8273 | 8274 | 8275 | 8276 | 8280 | 8281 | |

| 8282 | 8283 | 8290 | 8292 | 8293 | 8294 | 8295 | 8296 | 8297 | 8310 | 8311 | |

| 8312 | 8321 | 8322 | 8323 | 8330 | 8331 | 8332 | 8333 | 8340 | 8341 | 8343 | |

| 8344 | 8350 | 8351 | 8360 | 8361 | 8362 | ||||||

Aufteilung in Risikozonen für das Königreich Dänemark

Bei der Region DK erfolgt die Aufteilung in Risikozonen anhand der ersten beiden Stellen der Postleitzahl.

| Risikozone | Region | |||||||||

| 1 | 90 | 92 | 93 | 94 | 95 | 96 | 97 | 98 | 99 | |

| 2 | 69 | 74 | 75 | 76 | 77 | 78 | 79 | |||

| 3 | 80 | 82 | 83 | 84 | 85 | 86 | 87 | 88 | 89 | |

| 4 | 62 | 65 | 66 | 67 | 68 | 72 | ||||

| 5 | 60 | 61 | 63 | 64 | 70 | 71 | 73 | |||

| 6 | 50 | 52 | 53 | 54 | 55 | 56 | 57 | 58 | 59 | |

| 7 | 40 | 41 | 42 | 43 | 44 | 45 | ||||

| 8 | 46 | 47 | 48 | 49 | ||||||

| 9 | 30 | 31 | 32 | 33 | 34 | 35 | 36 | |||

| 10 | 10 | 11 | 12 | 13 | 14 | 15 | 16 | 17 | 18 | 19 |

| 20 | 21 | 22 | 23 | 24 | 25 | 26 | 27 | 28 | 29 | |

| 11 | 37 | |||||||||

|

weiter . |  |

(Stand: 06.09.2019)

Alle vollständigen Texte in der aktuellen Fassung im Jahresabonnement

Nutzungsgebühr: 90.- € netto (Grundlizenz)

(derzeit ca. 7200 Titel s.Übersicht - keine Unterteilung in Fachbereiche)

Die Zugangskennung wird kurzfristig übermittelt

? Fragen ?

Abonnentenzugang/Volltextversion